昨日お話した「FCR」という指標は、収益不動産が持っている稼げる力、つまり対象となる収益不動産の真の実力を測る指標でしたね。計算式は「手取りの家賃収入(NOI)」÷「物件価格+諸費用(総投資額)」×「100」でしたから、いくら出したら、いくら返ってくる、という計算をしている事になりますので、この指標はとても解りやすい指標だと思います。

ところでこのFCRは「その物件をキャッシュで買った場合のお金の利回り」を表す指標ですが、実際にはそんな事はあまりなく、アパートローンという借入を行なって物件を買うケースが多いですから、現実に出しているお金は「物件価格+諸費用」では無く、もっと少ないですよね! そこに注目している指標が、これからお話する「CCR」となります。

検討対象物件(価格:5,000万円の木造アパート、諸費用400万円)

1.GPI=+4,000,000円

↓

2.各種損= -200,000円(空室損5%・未回収損0%)

↓

3.EGI=+3,800,000円

↓

4.OPx= -520,000円(GPIの13%)

↓

5.NOI=+3,280,000円(ネット利回り6.56%)

↓

6.ローン=-2,291,593円(借入4,000万円、金利4%、期間30年)

↓

7.BCF= +988,407円(税引き前キャッシュフロー)

「CCR」(Cash on Cash Return)とは「出資金利回り」判定指標です!

★「CCR」の計算式★

「BCF(7)」÷「(物件価格+諸費用)-ローン(6)」×「100」=「CCR」

お馴染みのキャッシュフローツリーを用いて説明します。

上記モデルスタディの場合、この投資で実際に出しているお金は「5,000万円+400万円-4,000万円」ですから、1,400万円になりますね! 対して、税引き前キャッシュフローは988,407円ですから・・・、

(¥988,407)÷(¥14,000,000)×(100)=(CCR:7.06%)

となります。

この物件のFCRの値は、(¥3,280,000円(5))÷(¥54,000,000円)×(100)で「6.07%」でしたから、キャッシュで買わずに借入をした事により、利回りが少し良くなっていますね!

このような状態を「レバレッジが効いている(順レバ)」と言います!

この「CCR」は、出したお金の効率性を検証する代表的な指標です。

上記モデルスタディでの値7.06%は、検討する収益不動産を1,400万円の自己資金で買った場合に期待出来る税引き前キャッシュフローの利回りとなります。

つまりこのCCRの値が判れば、キャッシュで買うべきか?ローンを使うべきか?、どちらがより効率的な出資方法なのか?を判断出来るのです。

キャッシュフローツリーをマスターすると、このような計算が出来るようになります!

明日は第6話をお届けします。お楽しみに!

<不動産投資基礎の「基礎」セミナー>

●日時:2012年9月22日(土)

・受付:13:00~

・講義:13:30~16:30

●場所:CFネッツ横浜本部(港南台オフィス)

・横浜市港南区港南台3-3-1 港南台214ビル509-3号室

●交通:JR根岸線「港南台」駅 徒歩2分

http://www.cfnets.co.jp/branch/honbu/index.html

●受講料:無料

<不動産投資基礎の「基礎」セミナーの詳細はこちら!>

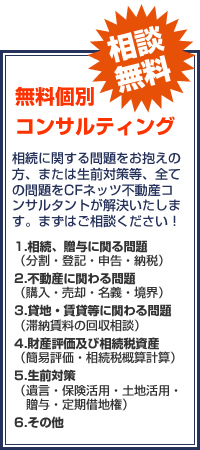

あなたの、不動産に関するパーソナル・コンサルタントをお引き受け致します!

何かあればお気軽にご相談下さい!

▼お問い合わせ・ご相談はこちらから▼

今日も一日よろしくお願いします。