キャッシュフローツリーを用いて、投資対象物件のお金の流れを上から順番に埋めていってNOIまで算出出来るようになれば、ネット利回り(NOI÷物件価格×100)を割り出す事が出来ます。投資すべきか、すべきで無いか? あるいは、複数ある候補物件の絞込みをするためには、このネット利回りで比較する事が重要です。

今日も「NOI」についてのワンポイント解説です!

1.GPI(潜在総収入)(解説記事:第1話~第2話はこちら)

↓

2.空室損・未回収損 (解説記事:第3話~4話はこちら)

↓

3.EGI(実効総収入)(解説記事:第5話はこちら)

↓

4.OPEx(運営費) (解説記事:第6話~7話はこちら)

↓

5.NOI(純営業収益)(解説記事:第8話はこちら)

↓

6.ローン返済(-)

↓

7.キャッシュフロー(+)

毎度お馴染みのキャッシュフローツリーでご説明します。

このシリーズ第4話でそのさわり部分をお話しましたが、こんな物件があったとします。どちらも物件価格は5,000万円だとします。

●A物件:東京23区内の駅から徒歩圏アパート、表面的な利回り8%

●B物件:遥か彼方の田舎エリアの駅からバス便アパート、表面的な利回り16%

この条件だと、A物件は5,000万円の投資に対して8%の利回りですから、年収は400万円、B物件は同じ5,000万円の投資に対して16%の利回りですから、年収は800万円となり、どう比較してもB物件の方が良く見えてしまいます。

しかし重要なのはネット利回りでの比較ですから、ここでキャッシュフローツリーを用いて計算してみます。

A物件

1.GPI=+4,000,000円

↓

2.各種損= -200,000円(空室損5%・未回収損0%)

↓

3.EGI=+3,800,000円

↓

4.OPx= -520,000円(GPIの13%)

↓

5.NOI=+3,280,000円

↓

★ネット利回り=6.56%

B物件

1.GPI=+8,000,000円

↓

2.各種損=-3,200,000円(空室損30%・未回収損10%)

↓

3.EGI=+4,800,000円

↓

4.OPx=-1,040,000円(GPIの13%)

↓

5.NOI=+2,160,000円

↓

★ネット利回り=4.32%

いかがでしょうか?

広告チラシの上では2倍の収益構造を持っていたB物件ですが、キャッシュフローツリーを用いてネット利回りを計算するとこのように逆転してしまいます。表面的な利回りで判断するのは大怪我の元で、このような正しい不動産投資理論に基づいたネット利回り(NOI利回り)で比較する事がいかに重要であるか、お解り頂けましたでしょうか!

次回はこのシリーズ最終回のお話を致しますね!

今日も最後までお読み頂き有難うございました。

もし何かの参考になれば、この下にあるイイネ・+1・ツイートボタンをポチッと押して頂ければとても嬉しいです!

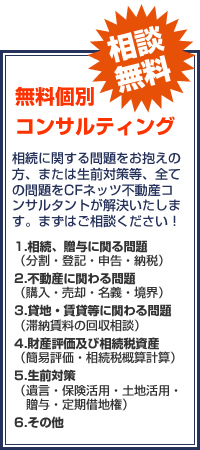

今年から不動産投資を始めたい方のために「(無料)個別相談」を開催しています!

ご希望でしたらお気軽にご相談下さい!

▼お問い合わせ・ご相談はこちらから▼

▼メール送信先:fujiwara@cfnets.co.jp ▼

今日も一日よろしくお願いします。