昨日の記事では、ローン借入資金の調達コストを測る指標が「K%=ローンコンスタント」と言う、という解説を致しました。このK%に関する記事はこちらでもご紹介しています。見逃した方は、是非、目を通してみて下さいね。とても重要な記事だと思っていますので!

なぜ重要なのか?と言うと、K%は不動産投資に限らず、一般住宅(自宅用住宅)を買う場合にも応用出来るからなのです。今日はその部分について詳しくお話致します。

例えば、こんな2つの住宅ローンプランが有ったとします。

●A案:借入額:4,000万円、金利:1%、期間25年、変動金利

●B案:借入額:4,000万円、金利:2%、期間35年、変動金利

この2つのうち、どちらのプランをあなたは選びますか?

と100人に聞くと、恐らく100人中100人がA案を選択すると思います。理由は、金利が安く期間が短いから! つまり、金利は2%より1%の方が有利に決まっているし、期間も35年間もダラダラ借りるより25年の方が絶対有利に決まっている!と思うからなんですね。

では、この2つのローンについてK%で比較してみましょう!

K%の詳しい解説記事はこちらをご参照下さい!

★K%計算の公式★

(年間返済額)÷(借り入れ金額)×(100)=(ローン定数(k%))

そうすると・・・、

●A案:(180万円)÷(4,000万円)×(100)=4.52(K%)

●B案:(159万円)÷(4,000万円)×(100)=3.97(K%)

という計算結果となります。

つまりB案の方がA案より金利が1%高いのにもかかわらず、K%(資金調達コスト)で比較すれば「B案の方が明らかに有利」という結論になります。

K%で計算した金利差だけではピンと来ないでしょうから具体例を一つ!

A案の年間返済額は180万円です。対してB案の年間返済額は159万円、その差21万円ですね!仮にB案を選択しても、気持ちの上ではA案を借りたつもりで支払い差額を貯金に回した場合、5年後は105万円貯まっている計算になります。

A案で行けば5年後も貯蓄ゼロ、B案で行けば5年後は貯金105万円!

この貯金を活用して住宅ローンの繰り上げ返済をして、その時点で10年ほど長く組んだ借入期間を短縮しても良いし、中古車をキャッシュで買っても良いし、収益ワンルーム購入の頭金に回しても良いですね!

特に収益ワンルームの購入は、以前の記事で解説した「返済エンジンを持つ!」作戦に展開していく道も開けます! つまり、資金繰りの幅が広がるという点で、金利は1%高くても返済期間が10年長い方が利益が大きい!と考えられるのです。

K%(ローンコンスタント)という資金調達コストを測るモノサシを応用すると、このような計算も出来るようになります!

明日は第9話をお届けします。お楽しみに!

<不動産投資基礎の「基礎」セミナー>

●日時:2012年9月22日(土)

・受付:13:00~

・講義:13:30~16:30

●場所:CFネッツ横浜本部(港南台オフィス)

・横浜市港南区港南台3-3-1 港南台214ビル509-3号室

●交通:JR根岸線「港南台」駅 徒歩2分

http://www.cfnets.co.jp/branch/honbu/index.html

●受講料:無料

<不動産投資基礎の「基礎」セミナーの詳細はこちら!>

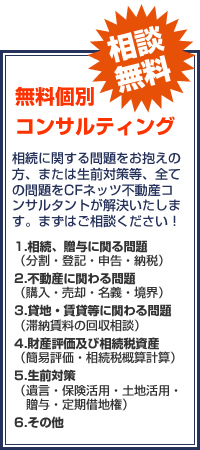

あなたの、不動産に関するパーソナル・コンサルタントをお引き受け致します!

何かあればお気軽にご相談下さい!

▼お問い合わせ・ご相談はこちらから▼

今日も一日よろしくお願いします。