前5話の中で、不動産投資理論を語る上で最も重要な3指標について解説して来ました。借金の安全性を測る指標は「DCR」、収益不動産の真の実力を測る指標は「FCR」、そして、自己資金の効率性を測る指標は「CCR」でしたね! それぞれの詳細解説記事は青字をクリックして頂ければ飛びますので、復習などにお役立て下さい。

これら最も重要な3つの指標の関連性については、このように考えて頂けますと理解がより深まると思います。

(3)★効率性重視★(<CCR>自己資金の効率性を高めたい)

↑

↓

(2)★安全性重視★(<DCR>ローン借入の安全性を高めたい)

↑

↓

(1)★物件の実力★(<FCR>収益不動産そのものが持つ真の実力)

(1=FCR)は、対象となる収益不動産をキャッシュで買う場合の利回りを表しますから、これがまずはベンチマークになります。

(2=DCR)は、ローン借入の安全性を表しますから、極端な話、借入ゼロで買えばこの値は最大値になります。(実際には計算不能)

(3=CCR)は、自己資金の利回りを表しますから、極端な話、自己資金ゼロで買えばこの値は最大値になります。(実際には計算不能)

つまりベンチマークである(1=FCR)を基準に、(3=CCR)と(2=DCR)が綱引きをしているようなイメージです。言葉だけでは理解しにくいので、いつものキャッシュフローツリーを用いて説明します。

検討対象物件(価格:5,000万円の木造アパート、諸費用400万円)

1.GPI=+4,000,000円

↓

2.各種損= -200,000円(空室損5%・未回収損0%)

↓

3.EGI=+3,800,000円

↓

4.OPx= -520,000円(GPIの13%)

↓

5.NOI=+3,280,000円(ネット利回り6.56%)

↓

6.借入1=-2,529,624円(借入5,000万円、金利3%、期間30年)

↓

7.借入2= -202,369円(借入400万円、金利3%、期間30年)

↓

8.CF1= +750,375円(税引き前キャッシュフロー)

↓

9.CF2=+3,077,631円(税引き前キャッシュフロー)

上記のケースでは(1=FCR)は、(5)÷(総投資額)×(100)ですから、(328万)÷(5,400万)×(100)となり「FCR=6.07%」となります。これがベンチマークです。

そして、(2=DCR)は、借入ゼロが最も安全性が高い(最大値)となり、結局FCRとイコールになりますが、これでは計算不能なので、仮に諸費用の400万円だけ借りるとすると、(5)÷(7)ですから、(328万)÷(202,369円)となり「DCR=16.20倍」となります。この時の(3=CCR)は、(9)÷(5,000万円)×(100)ですから、(3,077,631円)÷(5,000万円)×(100)となり「CCR=6.15%」となります。

逆に、(3=CCR)は、自己資金ゼロが最も効率性が高い(最大値)となりますが、ゼロでは計算不能なので、仮に本体価格は100%借入し諸費用だけを自己資金として出すとすれば、(8)÷(自己資金)×(100)ですから、(750,375)÷(400万)×(100)となり「CCR=18.75%」となります。この時の(2=DCR)は、(5)÷(6)ですから、(328万)÷(2,529,624円)となり「1.29倍」となります。

FCRを基準に、DCRとCCRが綱引きをしている関係がイメージ出来ますでしょうか? キャッシュフローツリーを応用すると、このような計算が出来るようになります!

明日は第7話をお届けします。お楽しみに!

<不動産投資基礎の「基礎」セミナー>

●日時:2012年9月22日(土)

・受付:13:00~

・講義:13:30~16:30

●場所:CFネッツ横浜本部(港南台オフィス)

・横浜市港南区港南台3-3-1 港南台214ビル509-3号室

●交通:JR根岸線「港南台」駅 徒歩2分

http://www.cfnets.co.jp/branch/honbu/index.html

●受講料:無料

<不動産投資基礎の「基礎」セミナーの詳細はこちら!>

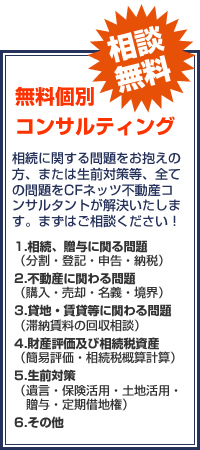

あなたの、不動産に関するパーソナル・コンサルタントをお引き受け致します!

何かあればお気軽にご相談下さい!

▼お問い合わせ・ご相談はこちらから▼

今日も一日よろしくお願いします。